Comprendre le rôle du gestionnaire de fortune

Un partenaire clé pour la gestion de votre patrimoine

Le gestionnaire de fortune joue un rôle central dans la gestion du patrimoine des clients fortunés ou en quête d’optimisation de leurs actifs. Son métier consiste à accompagner chaque client dans la structuration, la valorisation et la transmission de son patrimoine financier et immobilier. Ce professionnel, souvent issu de la banque privée ou du family office, propose des services personnalisés pour répondre à des objectifs variés : préparer la retraite, protéger la famille, optimiser la fiscalité ou encore développer des stratégies d’investissement adaptées.

Le gestionnaire patrimoine analyse la situation globale de ses clients : revenus, actifs, passifs, situation familiale, projets de vie. Il élabore ensuite une stratégie sur mesure, en tenant compte des spécificités de chaque patrimoine et des évolutions de la finance et des marchés financiers. Son expertise s’étend aussi bien à la gestion finance qu’à la sélection de produits comme l’assurance vie, l’immobilier, ou encore les placements en banque.

- Accompagnement dans la gestion et la diversification des investissements

- Conseils sur la structuration du patrimoine et la transmission

- Veille sur les évolutions réglementaires et fiscales

- Accès à des services gestion exclusifs et à des opportunités réservées à une clientèle avertie

Le métier de gestionnaire requiert une solide formation, souvent acquise sur des campus à Paris ou dans de grandes écoles spécialisées en finance. L’emploi gestionnaire implique une grande capacité d’écoute, de l’intégrité et une parfaite maîtrise des enjeux liés à la gestion fortune et à la protection du patrimoine.

Pour mieux comprendre l’impact de certaines opérations sur vos investissements, il peut être utile de se pencher sur des notions comme le prélèvement Prédica et ses conséquences pour votre patrimoine financier.

Les avantages d’un accompagnement personnalisé

Un accompagnement sur mesure pour chaque client

La gestion de fortune ne se limite pas à la simple sélection de produits financiers. Un gestionnaire de patrimoine s’attache à comprendre la situation personnelle, les objectifs et les contraintes de chaque client. Cette approche personnalisée permet d’adapter les stratégies d’investissement à la réalité de chacun, qu’il s’agisse de patrimoine immobilier, d’actifs financiers ou de la préparation de la transmission. L’accompagnement personnalisé se traduit par :- Une analyse approfondie de la situation patrimoniale et financière du client

- La définition d’objectifs clairs (retraite, transmission, optimisation fiscale, diversification des investissements, etc.)

- Des conseils adaptés à l’évolution de la vie et du contexte économique

- Un suivi régulier pour ajuster les stratégies en fonction des besoins et des opportunités

La sélection des produits d’investissement

Une approche sur-mesure pour la sélection des investissements

La sélection des produits d’investissement constitue l’une des missions clés du gestionnaire de fortune. Ce professionnel de la gestion de patrimoine analyse en profondeur la situation financière de chaque client, ses objectifs, son appétence au risque et la composition de son patrimoine (financier, immobilier, etc.). L’objectif est de proposer des stratégies d’investissement adaptées, en tenant compte de la diversité des actifs disponibles sur le marché. Les gestionnaires fortune travaillent souvent avec une large gamme de produits, issus de la banque privée, de la finance traditionnelle ou encore de solutions innovantes comme le family office. Parmi les solutions courantes, on retrouve :- Les placements financiers (actions, obligations, fonds communs de placement, assurance vie)

- Les investissements en immobilier (résidentiel, commercial, SCPI)

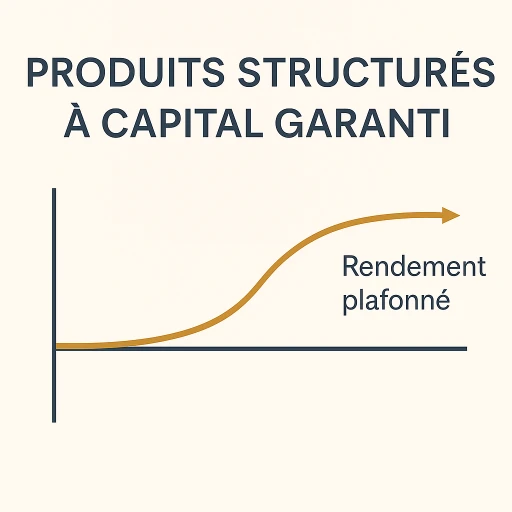

- Les produits structurés et alternatifs

- Les solutions de diversification patrimoniale

Gestion des risques et protection du patrimoine

Anticiper et limiter les risques liés à la gestion de fortune

La gestion de fortune ne se limite pas à la sélection d’actifs ou à la diversification des investissements. Un gestionnaire de patrimoine doit aussi protéger le patrimoine financier et immobilier de ses clients contre les aléas du marché, les évolutions fiscales ou encore les imprévus de la vie. Cette mission de protection est au cœur des services proposés par les gestionnaires fortune, qu’ils exercent en banque privée, family office ou cabinet indépendant. Pour répondre à ces enjeux, plusieurs stratégies sont mises en place :- Analyse régulière du portefeuille pour détecter les risques potentiels et ajuster la répartition des actifs selon les objectifs du client

- Utilisation d’outils de gestion financière avancés pour anticiper les fluctuations des marchés financiers et immobiliers

- Mise en place de solutions d’assurance vie, permettant de sécuriser une partie du patrimoine et de préparer la transmission

- Conseils personnalisés sur la structuration du patrimoine, en tenant compte de la situation familiale, professionnelle et fiscale du client

Transparence et relation de confiance

Construire une relation basée sur la confiance et la transparence

Dans la gestion de fortune, la confiance entre le gestionnaire et le client est essentielle. Les clients confient souvent une part importante de leur patrimoine financier ou immobilier à des professionnels, espérant bénéficier de conseils adaptés à leurs objectifs. Pour instaurer cette confiance, la transparence doit être au cœur de chaque échange. Les gestionnaires de patrimoine doivent expliquer clairement les stratégies d’investissement proposées, les risques associés et les frais appliqués. Cela concerne aussi bien les placements financiers que les investissements en immobilier ou en assurance vie. Une communication régulière sur la performance des actifs, les arbitrages réalisés et l’évolution des marchés permet au client de comprendre la gestion de son patrimoine.- Présentation détaillée des produits d’investissement sélectionnés

- Explication des frais et commissions liés aux services de gestion

- Rapports périodiques sur la performance du portefeuille

- Accès à des outils digitaux pour suivre l’évolution de ses investissements

Comment choisir son gestionnaire de fortune ?

Critères essentiels pour sélectionner un professionnel adapté

Trouver le bon gestionnaire de fortune n’est pas une démarche à prendre à la légère. Chaque client a des besoins spécifiques en matière de gestion de patrimoine, que ce soit pour des actifs financiers, du patrimoine immobilier ou des stratégies d’investissement sur mesure. Voici quelques points à considérer pour faire un choix éclairé :- Expertise et expérience : Privilégiez un gestionnaire disposant d’une solide expérience dans la gestion de fortune, avec des références dans la finance, la banque privée ou le family office. L’expertise dans la gestion financière et la connaissance des produits d’investissement, comme l’assurance vie ou les placements immobiliers, sont des atouts majeurs.

- Transparence des services : Un bon gestionnaire doit expliquer clairement sa méthode de gestion, ses frais, ainsi que la sélection des produits financiers proposés. La transparence est essentielle pour instaurer une relation de confiance durable.

- Approche personnalisée : Assurez-vous que le professionnel prend le temps de comprendre vos objectifs, votre situation patrimoniale et vos attentes. Un accompagnement sur mesure est la clé d’une gestion efficace de votre patrimoine financier et immobilier.

- Capacité à gérer les risques : La gestion des risques et la protection du patrimoine sont au cœur du métier de gestionnaire. Vérifiez que le professionnel propose des stratégies adaptées à votre profil et à la conjoncture économique.

- Accréditations et formation : Les diplômes, certifications et formations suivies (par exemple sur un campus à Paris ou dans une grande école de gestion finance) sont des indicateurs de sérieux et de compétence.

Questions à poser lors du premier rendez-vous

Pour évaluer la pertinence d’un gestionnaire patrimoine, il est utile de poser quelques questions clés :- Quels services de gestion proposez-vous pour les clients fortunés ?

- Comment sélectionnez-vous les produits d’investissement (financiers, immobilier, assurance vie) ?

- Quelles sont vos stratégies d’investissement pour la gestion fortune ?

- Comment assurez-vous la protection du patrimoine et la gestion des risques ?

- Comment garantissez-vous la confidentialité et la sécurité des informations ?